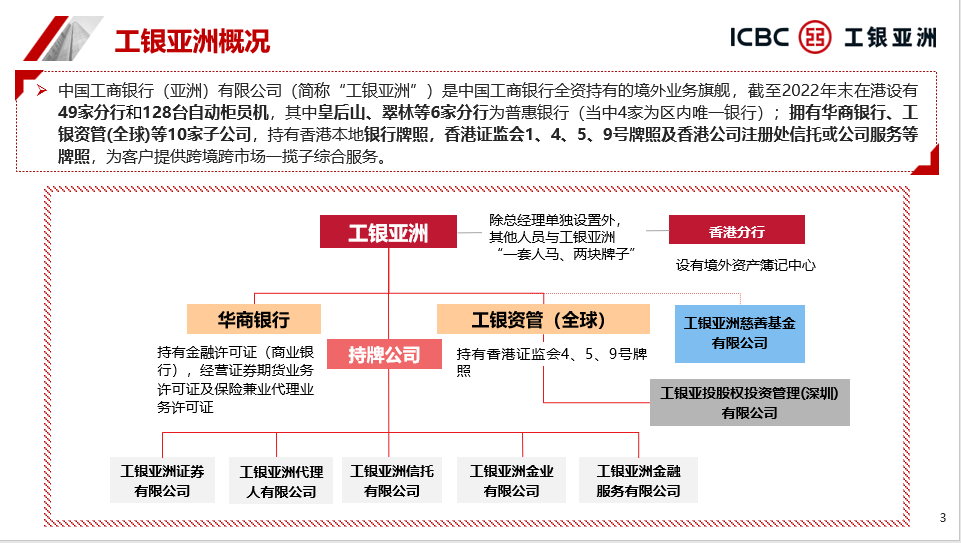

中(zhong)國工(gong)商銀行(xing)(亞(ya)洲)有限公司(si)(簡(jian)稱“工(gong)銀亞(ya)洲”)是中(zhong)國工(gong)商銀行(xing)全資(zi)持(chi)有的(de)境外業(ye)務(wu)旗艦,截至2022年末在港(gang)設有49家分行和128臺自動(dong)柜(ju)員機,其中皇后山、翠林(lin)等6家分行為普(pu)惠(hui)銀行(當中4家為區內唯一銀行);擁有華商銀(yin)(yin)行、工銀(yin)(yin)資管(全球)等10家子公司,持有香(xiang)港本地(di)銀(yin)(yin)行牌照,香(xiang)港證(zheng)監會1、4、5、9號牌照及香(xiang)港公司注冊處信托或公司服(fu)務等(deng)牌照(zhao),為客(ke)戶提供跨境跨市場一攬(lan)子綜(zong)合服務(wu)。

目前,工銀亞洲在業務運營方面面臨幾個問題。首先,由于運營人員的水平參差不齊,導致其在問題的準確定位和處理方面存在一些困難,因此需要提(ti)升運營人員在系統全面分(fen)析(xi)方(fang)面的(de)能(neng)力。

其次,盡管工銀亞洲的系統非常先進,但在涉及多個系統的業務處理中存在系統不聯通的情況,這導致了數據匹配的困難。為了解決這個問題,需要提升(sheng)系統(tong)之間(jian)的聯通性(xing),引入更強大的集成方(fang)案和技術,確保數(shu)據的準確匹配(pei)和共享。

因此,為了提升整體業務運營水平,我們必須深入探索和挖掘工銀亞洲流程優化的切入點,以實現更高效的運營。

近年來,香港各行各業都在積極進行數字化轉型和流程優化,特別是在移動支付領域取得了迅猛的發展。工銀亞洲作為行業領先者一直在流程優化方面走在前列,早在2019年就與藝賽旗開展了一些RPA方面的合作。雖然取得了一定成果,仍然需要更好地利用數字化轉型的機遇來解決現有的痛點。

今年,工銀亞洲在與藝賽旗團隊對接的過程中偶然發現了RPM產品,令(ling)人驚喜的(de)是(shi),RPM正好能(neng)夠(gou)解(jie)決(jue)工銀亞(ya)(ya)洲當前所面臨的(de)一(yi)系列問題。這個發現為進一(yi)步改(gai)善工銀亞(ya)(ya)洲現有(you)(you)流程(cheng)并(bing)提(ti)升效(xiao)率提(ti)供(gong)了強(qiang)有(you)(you)力(li)的(de)支持。

{工銀亞(ya)洲RPM應用情況(kuang)分析}

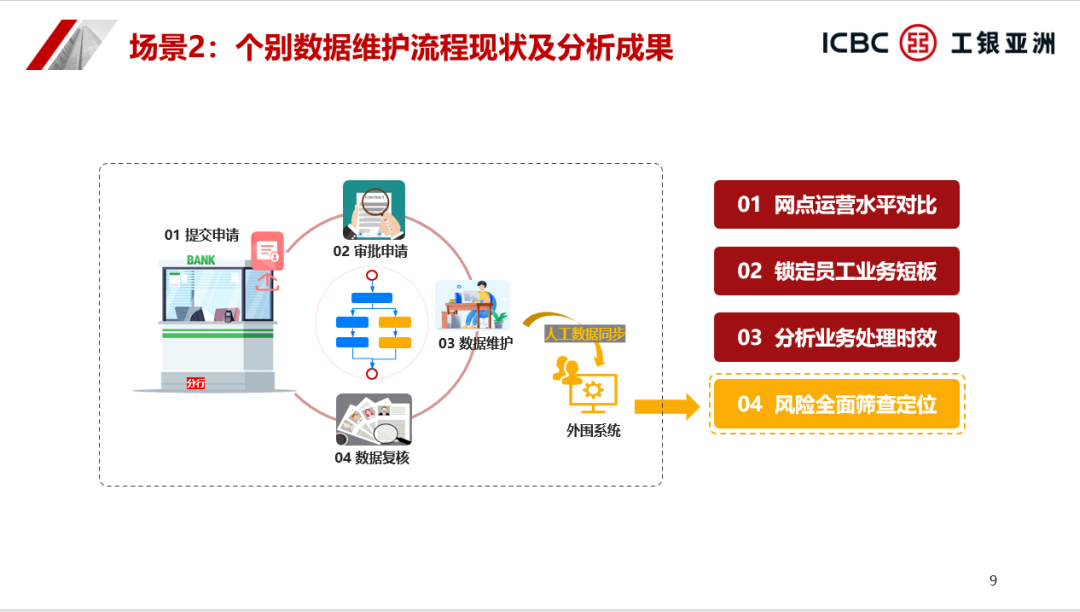

于淑敏為我們演示和介紹了RPM在工銀亞洲的典型應用場景——“客戶信息維護流程”,通過RPM的應用,此場景獲得了有價值的分析成果,揭示了關鍵問題并提供了改進方向。

該流程包括提交申請、審批申請、信息維護和信息復核四個步驟。銀行充分利用RPM對業務運營時效進行了精細分析。通過導入日志并進行為期一年的分析,銀行能夠(gou)準確獲知(zhi)提交申請、審批申請、信息維護和信息復(fu)核(he)四個環節的執(zhi)行時(shi)間。具體來說,銀行發現提交申請的平均耗時為1.8小時,而審批申請則需要3.0小時。

另外通過RPM,銀行還能夠直觀地觀察高(gao)耗(hao)時業務的情況,包括當天內完成的數量、一到兩天內完成的數量以及超過兩天完成的數量,并且這些時間參數可以根據需要進行靈活設置。這種(zhong)精細分(fen)析的(de)結(jie)果(guo)為銀行的(de)運營(ying)管理提供了有力的(de)支(zhi)持,使其能夠有效改進退回(hui)案例比例、員工和網點的(de)退回(hui)次數等問題。

通過流程挖掘的應用,將數據資產用于流程建模與分析,從海量的業務數據中分析人工難以發現的規律,高效直觀的聚焦服務過程的高耗時環節,給出流程效(xiao)(xiao)率改善的最佳切入點(dian),最終(zhong)提升整(zheng)體(ti)客戶(hu)服務的效(xiao)(xiao)率。

場景二:個別數(shu)據維(wei)護(hu)流程-風險控制

此場景與第一個場景不同的部分是,假設核心系統為單一創單系統,而業務處理周圍的系統被稱為外圍系統。在這個場景中,核心系統和外圍系統都是由人工錄入數據的。在過去,如果只在(zai)核(he)心系(xi)(xi)統(tong)錄(lu)(lu)入數(shu)據而(er)沒有錄(lu)(lu)入外圍系(xi)(xi)統(tong),那(nei)么就需要依靠人工(gong)或不那(nei)么先進的(de)工(gong)具去(qu)發現潛在(zai)問題。

然而,現在我們有了一種更好的解決方案——RPM(Real-time Process Monitoring)。通過RPM,我們能夠全面篩查和定位不匹配的數據,并迅速找到涉及的具體業務,及時進行整改。RPM的分(fen)析結果能(neng)(neng)夠直接(jie)顯示(shi)不匹配(pei)業(ye)務(wu)的銀行業(ye)務(wu)編號(hao),只需點擊相應的業(ye)務(wu)編號(hao),就能(neng)(neng)展示(shi)該業(ye)務(wu)的完(wan)整處理(li)過程,更令人驚(jing)喜(xi)的是,這些分(fen)析結果能(neng)(neng)夠在短(duan)短(duan)一分(fen)鐘內(nei)完(wan)成。

因此,RPM對于及早發現、定位和解決問題,降低運營風險是非常有幫助的。另外,由于有些業務需要人工檢查以確保業務數據的匹配性,使用RPM也可以降低人工檢查的成本。

{RPM在(zai)銀行業(ye)務應用(yong)展望(wang)}

于淑敏表示,在不斷變化的商業環境中,深度理解流程將成為業務運營與優化的關鍵驅動力。通過RPM,銀行能夠優化業務流程,提升效率、提高質量,并實現風險控制。

然而,RPM的應用潛力遠不止于事后監控。特別是對于金融行業而言,銀行希望在問題發生之前就能夠預測并解決,甚至在交易進行之前就能夠預防潛在問題的發生。

讓我們以匯款業務為例。不同的貨幣需要在不同的時間段內匯往不同的地區,并由不同的銀行辦理。銀行絕不希望因為內部運營問題而忽視了即將到期的匯款業務,導致業務延誤。因此,未來的(de)RPM應用(yong)不僅需(xu)要了解真實(shi)業(ye)(ye)務情況、分(fen)析業(ye)(ye)務的(de)優化點、檢(jian)查業(ye)(ye)務合規性(xing)和監(jian)(jian)控業(ye)(ye)務流程(cheng)以(yi)提(ti)高(gao)業(ye)(ye)務質量,還應能夠在事務進行(xing)中進行(xing)實(shi)時監(jian)(jian)控以(yi)降低(di)業(ye)(ye)務運(yun)營(ying)風險。

展望未來,隨著技術的不斷進步和全球市場的日益擴大,RPM將成為銀行業實現業務增長和創新的關鍵工具。通過深入理解和應用RPM理念,銀行能夠保持競爭優勢,并在不斷變化的商業環境中蓬勃發展。

企業平臺

企業平臺 發現評估

發現評估 自動化

自動化 行業解決方案

行業解決方案 通用解決方案

通用解決方案 合作伙伴

合作伙伴 生態聯盟

生態聯盟 咨詢服務

咨詢服務 培訓服務

培訓服務 交流社區

交流社區 客戶成功

客戶成功 公司介紹

公司介紹 新聞列表

新聞列表 聯系我們

聯系我們 加入我們

加入我們